캐나다에서 절세와 자산 증식을 동시에 노리는 사람이라면 반드시 알아야 할 계좌 3종 세트.

바로 TFSA, RRSP, FHSA입니다. 각각의 특징과 활용 전략을 30대 후반, 4인 가족 기준으로 쉽게 풀어봅니다.

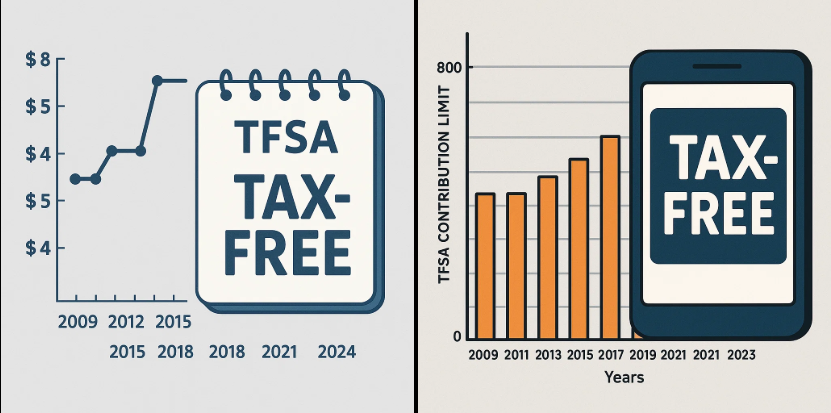

TFSA (Tax-Free Savings Account): 가장 유연한 절세 계좌

TFSA는 인출 시 세금이 전혀 없는 만능 계좌입니다.

투자 수익, 이자, 배당 전부 비과세이며, 필요할 때 자유롭게 인출할 수 있습니다.

- 2024년 한도: $7,000 (사람당)

- 장점: 인출해도 다음 해 한도 복구, 세금 없음

- 활용 팁: ETF, 우량주, 고배당 상품 투자에 적합

- 가족 기준: 부부라면 합산 $14,000까지 가능

중요한 점은 가정당이 아니라 개인당 한도라는 것.

둘 다 TFSA 계좌를 갖고 있다면 각자 7천 불씩 룸이 주어집니다.

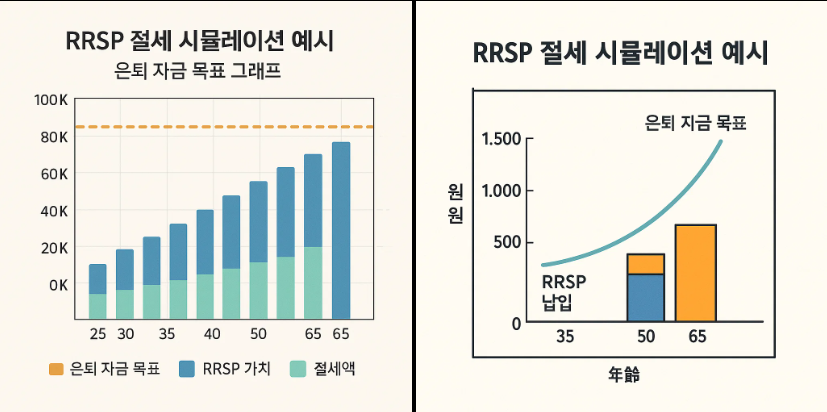

RRSP (Registered Retirement Savings Plan): 고소득자 절세 전략의 핵심

RRSP는 소득이 높을수록 유리한 절세용 계좌입니다.

납입한 금액만큼 세금이 줄어들고, 은퇴 후 인출할 때 세금이 부과됩니다.

- 2024년 한도: 전년도 소득의 18% (최대 $31,560)

- 장점: 소득세 환급, 은퇴 자금 마련

- 단점: 중도 인출 시 세금 부과

- 활용 팁: 세금 환급금으로 다시 TFSA나 FHSA에 납입

부부 중 고소득자가 집중 활용하면 세금 절감 효과가 더욱 큽니다.

FHSA (First Home Savings Account): 첫 주택 구매자라면 무조건 개설

FHSA는 첫 주택 구입자를 위한 신형 절세 계좌입니다.

RRSP처럼 세금 공제가 되면서, TFSA처럼 비과세로 인출할 수 있습니다.

- 연 한도: $8,000 / 총 한도: $40,000

- 조건: 주택 소유 이력이 없어야 함

- 활용 팁: 15년 유지 가능, 미사용 시 RRSP로 이체 가능

집을 살 계획이 있다면 TFSA보다 먼저 채우는 것이 유리할 수 있습니다.

한눈에 보는 3대 계좌 비교

| 세금 혜택 | 인출 시 비과세 | 납입 시 소득공제 | 납입 시 소득공제 + 인출 시 비과세 |

| 한도 | $7,000/년 | 소득의 18% | $8,000/년, $40,000 누적 |

| 용도 | 자유로운 투자 | 은퇴 자금 | 첫 주택 구매 |

| 인출 조건 | 언제든 자유 | 인출 시 과세 (예외: HBP) | 주택 구매 시 비과세 |

계좌 한도 확인 방법

CRA My Account에 로그인하면 TFSA, RRSP 한도를 확인할 수 있습니다.

다만 접속이 안 될 때는 시스템 점검 중이거나 서버 오류일 수 있습니다.

잠시 후 다시 시도하거나 CRA 고객센터(1-800-959-8281)에 문의하면 됩니다.

나만의 전략 짜기

- TFSA: 유연한 투자 및 비상금 용도

- RRSP: 고소득자용 세금 절감 + 은퇴 대비

- FHSA: 집 살 계획이 있다면 최우선

부부가 함께 설계하면 절세와 자산 증식 효과를 두 배로 끌어올릴 수 있습니다.

당신의 재정 목표에 따라, 어떤 계좌를 먼저 채울지 전략적으로 접근하는 것이 핵심입니다.

이 콘텐츠가 유익하셨다면 공유해주세요. 캐나다에서 자산 증식의 첫걸음은 ‘계좌 구조’를 정확히 이해하는 것에서 시작됩니다.

TFSA, RRSP, FHSA는 캐나다에서 자산을 안정적으로 키우고 절세하는 데 반드시 필요한 제도입니다.

이 글에서는 각 계좌의 장단점과 가족 단위 활용 전략까지 정리했습니다.

[관련 태그]

#캐나다재테크 #절세계좌비교 #TFSA #RRSP #FHSA #첫내집마련 #영주권자금융정보

'토론토일상' 카테고리의 다른 글

| 요기 베어 젤리스톤 파크, 나이아가라 : Yogi Bear's Jellystone Park, Niagara Falls (0) | 2024.08.01 |

|---|---|

| 창업독학 - [캐나다에서 창업하기] 비지니스의 준비와 시작 (20) | 2023.02.01 |